发布日期:2024-08-03 15:56 点击次数:194

宁波配资公司

宁波配资公司

历史走势能否重复?当前困境能否摆脱

根据中国证监会和中国证券登记结算有限责任公司的数据,我国股市现有个人投资者超过2.2亿人,占全市场投资者的 99.76%,其中持股市值10 万元以下以及10万元至50万元的小微投资者占比分别为 87.87%、8.12%。合计90%。

第一组:个人投资者持股比例最高,但无法享有公平公正的同等待遇

首先,从个人投资者和公募基金私募基金外资等机构的持股市值看:

本文中,我选取的国内专业机构为公募、私募、保险(不包括险资通过公募基金入市的持股部分)。

截至2023年第三季度末,一般法人持股占比为45.70%。

剔除一般法人持股,按照自由流通市值口径计算,A股投资者结构测算结果是:

中国股民数量突破2.2亿

个人投资者持有流通股的比例为29.53%;

境内专业机构投资者合计持股市值占比为20.35%;

公募基金是持股比重最高的机构投资者,持有A股总市值5.39万亿,占A股总市值比重5.95%,A股流通市值、自由流通市值分别占比7.74%、14.65%。

外资持有A股流通市值约3.08万亿元,占A股流通市值的4.42%,占自由流通市值的8.36%。

私募证券投资基金持有流通股市值2.61万亿,专业机构投资者中仅次于公募和外资,占A股流通市值和自由流通市值比重分别为3.75%、7.09%。

保险资金持有A股股票市值2.01万亿,占A股流通市值和自由流通市值的比重分别为2.89%、5.47%。

剔除一般法人持股进行统计,2015年至2023年3季度,个人投资者、境内专业机构、外资持股比例分别为:50%—56%、36%—41%、8%—10%的区间。

2023年三季度,个人投资者占比54.13%,占比仍然最高。

中国证券登记结算统计年鉴数据显示,2015年至2021年,个人股票投资者数量分别为9882万、11778万、13362万、14615万、15937万、17736万、19694万。在这期间的2016年1月末,个人投资者数量首次突破1亿;2019年3月末达到1.5亿;2022年2月25日突破2亿。截至2022年3月末,我国自然人投资者数量达到20196.91万,达到第二个亿级里程碑。

A股投资者数量突破1亿历时26年。从1亿到2亿,历时6年零一个月。

基金投资者数量呈现的增长态势与此高度相似。截至2020年末,基民人数接近6.7亿,而2021年末已超过7.2亿。短短的一年时间内,基民人数净增5000万。

2015至2023年这一期间,个人投资者数量大幅增加,流通股持股比例反而由80%降到2023年第三季度的54.13%。这与股市大幅下跌密切相关。2015年6月12日,上证指数最高点5178点,2024年2月5日的最低点2635点。最高跌幅达到49.11%,指数接近腰斩。

其次,个人投资者大幅增长,但是完全被避险机制融资融券拒之门外

我国股指期货、股指股权、融资融券(含转融通)三大交易机制最低50万元的门槛,正好将这90%的投资者完全拒之门外。

中金所期货期权产品申请交易的资金要求:申请开立交易编码前连续5个交易日保证金账户可用资金余额均不低于人民币50万元。

沪深交易所申请期权产品资金要求:申请开户前20个交易日日均托管在其委托的期权经营机构的证券市值与资金账户可用余额(不含通过融资融券交易融入的证券和资金),合计不低于人民币50万元。

融资融券(包括转融通)的资金要求:前二十个交易日的日均资产不低于50万(T-1日的,不含B股,不含泰融E借来的资金;包含我公司理财产品;包括港股通股票的市值)。

将中小投资者拒之门外,意味着也失去了所有的避险对冲工具机制保护。

第二组数据:投资理财规模屡创新高,不务正业现象加速蔓延

2019年共有1195家上市公司认购1.47万亿元理财产品;

2020年共有1239家上市公司认购1.47万亿元理财产品;

2021年,共有1438家上市公司认购1.43万亿元理财产品;

2022年,共有1451家上市公司认购1.50万亿元理财产品;

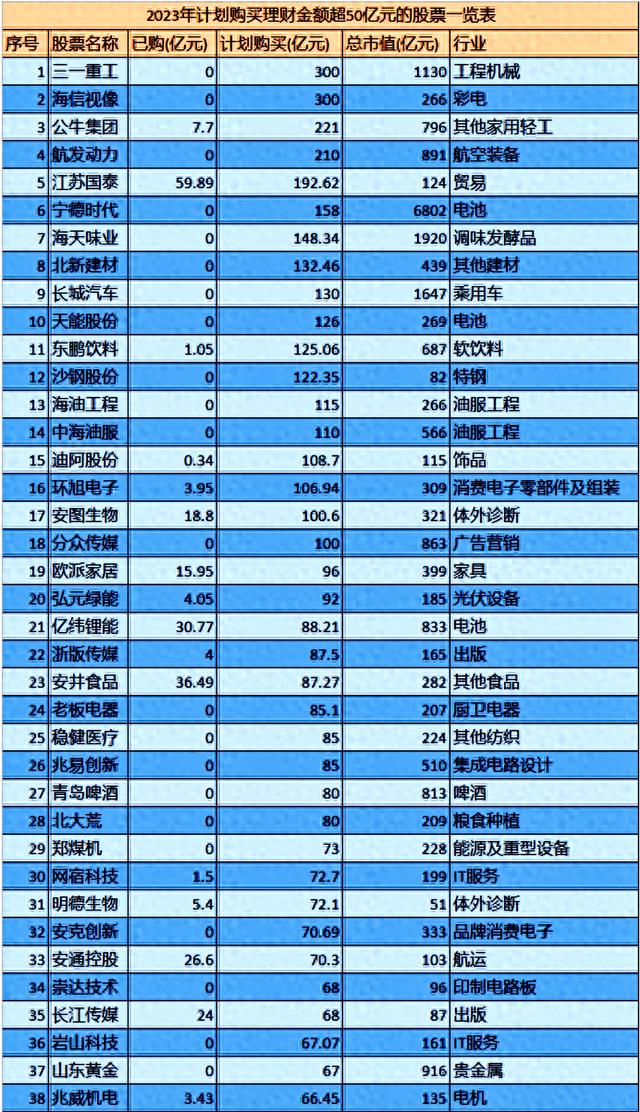

2023年,共有1154家A股上市公司持有14903个理财产品,认购金额共计约9865.71亿元。虽然没有超过万亿元,但是计划购买额度将近6000亿元。其中有66家公司计划购买金额超过50亿元(数据引自Wind)。

A股上市公司在2023年做出的计划购买理财金额

这其中,不少是披着所谓的高科技光环,实则依靠巨额超级募集委托理财收入坐享其成。而许许多多的上市公司参与的就是类似已经倒闭的中植系信托产品,或者是多倍杠杆的私募基金。即便爆雷事件接连不断,也未能引起任何警惕,反而嗜之如命。

第三组数据:上市数量募集资金连创记录,盈利能力分红格局毫无改观

中国上市公司协会,截至2023年12月31日,境内股票市场共有上市公司5346家,沪、深、北证券交易所分别为2263、2844、239家。

Wind数据显示,2010年以前,A股上市公司股权融资额一直未突破万亿元。但是,自2015年以来,A股市场融资进入加速膨胀期。2015至2022年合计融资额达到13.13万亿元,平均年融资额高达1.64万亿元。

2018年IPO融资1378亿元,定向增发等方式融资金额7855亿元。

2019年分别为2532亿元,6898亿元。

2020年分别为4793亿,7841亿元。

2021年IPO的融资5428亿元,首次突破5000亿元。定增融资金额高达8893亿元,创出新纪录。

2022年新股发行IPO的融资金额达5869亿元。定向增发,定向的融资达到8457亿元。

2023年A股市场有313家公司首发IPO,共募集资金3565.39亿元。沪深交易所依旧夺得全球募集资金的冠军和亚军,298家上市公司进行319次定向增发融资,累计募集资金5658.52亿元。包括配股、发行可转债,合计融资金额10700亿元。

其中增发融资连续5年成为融资规模最大的融资方式。

与之同步,上市节奏上市数量快马加鞭。A股上市公司数量突破1000家和2000家,分别经历10年。但是,2000家增加到5000家的3000家的年限分别为6年、4年及2年。

但是,急速扩容和融资膨胀,并没有带来或者早就出一家能够和非上市企业华为旗鼓相当的公司。

最直接表现在利润结构和分红占比方面。

5000多家公司中,2007年之前实现上市的200多家央企以及银行保险等创造的利润几乎和其它5000家上市公司等同。

大股东掏空上市公司

如果按照募集资金占比计算,相当于募集资金不到2万亿资金的公司创造了募集资金超过25万亿的公司创造的利润总和。2007年年底,我国上市公司总数达到1550家。近15年上市的接近4000公司业绩还不到2007年之前上市公司中的200多家公司创造的利润水平。这至少证明,近16年近乎疯狂的扩容根本没有带来同步的效益扩张。

必须由国家权威部门牵头,彻底排查上市公司的经济财务运行安全,全力遏制风险外溢扩散势头。重中之重是对中国股市33年募集资金的使用情况进行严查核实。尤其要对上市公司不务正业的倾向实施现场核查监管。

第四组数据:未能建立股份减持考核制度,违法违规乱象阻滞资金入市

近年来,违法违规坚持成为掏空市场存量资金的罪魁祸首。

2018年大股东减持金额2345亿元;

2019年5017亿元;

2020年8513亿元;

2021年减持7140亿元;

2022年5607亿元。

即使在2023年开始修订补充若干个坚持考核规定,但是,A股市场依然有2208家公司的重要股东实施进减持,减持数量超过260亿股,合计减持股票金额超过4219亿元。

同时,2018至2023年,沪深A股市场上缴证券印花税达到10838亿元。

减持套现如同浑水猛兽

按此计算,新股发行、增发、减持套现、印花税征收等四项合计,年均从市场抽离资金超过2万亿元。

之所以造成超级募集毫无约束,募集项目朝令夕改,业绩爆雷事件频发,不务正业乱象蔓延,根子在于严重忽略了建立健全缜密科学严谨的考核机制和法律法规。

第五组数据:股权垄断企业急剧扩张,信息财务造假案件多发

据Choice数据显示,截至2023年11月27日,A股共有3553家上市民营企业,占A股所有上市公司的66.89%。更确切地说,就是家族企业。民营企业是A股国有企业数量的244%,占A股上市企业数量的绝对多数。

根据《中国金融》2023年第23期的数据,注册制下新上市1179家公司中,民营企业978家,占比为83%;首发募资9559亿元,占比达68.7%。80%的增发公司家数和70%的增发融资额出自民营企业。

截至2023年年底,3553家民营企业上市公司总市值34.87万亿元,占A股总市值的39.19%。深市共有民营上市公司1940家,占深市公司家数的68.55%。

2022年营收超过1000亿元的A股上市公司113家,其中民营企业22家。归母净利润超过100亿元的上市公司82家,其中民营企业12家。

从经营状况来看,2022年,上市民营企业营业收入总额为181,418.30亿元,占全部上市公司营业收入总额的25.30%;2022年净利润总额为10,064.18亿元,占全部上市公司净利润总额的17.71%。

一股独大一票否决

2022年以来已退市的98家上市公司中72家为民营企业。

特别是面对追求股权绝对垄断的趋势蔓延,相应的规范制度至今缺位。

不可否认,近年来,我国民企上市公司中,涌现出了比亚迪、宁德时代等优秀代表。但是,总体数据并不能得出数量巨大与优质公司增长同步的结论。

事实上,上市公司中,因财务造假、虚假信息披露、资金违规占用、违规减持等被出具行政或自律监管措施的多为股权高度垄断的企业。

第六组数据,突击分红掏空公司,通过上市转嫁债务

截至到2023年11月初,共有508家拟IPO企业向沪深证券交易所递交招股说明书,其中在IPO前夕突击分红的就多达345家,占比67.91%。超过1亿以上10亿以下的140家企业,10亿元以上的12家企业。最高分红金额高达62亿元。最需要注意的是,其中24家企业都是完成分红后再以募集资金偿还银行贷款补充流动资金。而且有些企业累计分红金额早就超过了还贷和流动资金两项总额。此等现象正在形成蔓延趋势,而且个个举债数额巨大。

想分就分,想上就上

“突击分红”、“透支式分红”等问题实际是证券市场的毒瘤。显然,以不惜掏空上市公司向控股股东、各主要股东方进行利益输送,恰恰反映的是一股独大的独吞独食问题的蔓延。不仅直接损害偿债能力和持续经营能力,而且通过设计迫使二级市场投资者在配股可转债等方面必须就范才能减少巨大损失的陷阱不断推出新的融资计划。等同于在分红是专门为控股股东服务的同时,将债务几乎都转嫁给二级市场投资者。

第七组数据:公募基金业绩连续亏损,毫无影响收取管理费用

中国基金业协会公募基金市场数据显示,截至2024年3月底,我国境内共有基金管理公司146家,其中,外商投资基金管理公司49家(包括中外合资和外商独资),内资基金管理公司97家;取得公募基金管理资格的证券公司或证券公司资产管理子公司12家、保险资产管理公司1家。以上机构管理的公募基金资产净值合计29.20万亿元。公募基金自2023年6月超越银行理财规模,已经坐上资管头把交椅。

据Wind数据统计,2020年公募基金发行规模3.1万亿;2021年发行规模2.97万亿;2022年公募基金发行规模腰斩,为1.48万亿。

2023年发行份额1.15万亿,共成立1281只基金,其中,股票型基金成立346只,发行份额1426亿份;混合型基金成立362只,发行份额1535.48亿份;债券型基金成立377只,发行8198.63亿份。三者占比分别为13.31%、12.36%、71.06%。平均发行份额9.11亿份,创历史新低。

截至2023年底,公募基金有效账户达15.22亿户。个人投资者已经成为绝对主力。

举例来说,葛兰管理的中欧医疗健康,个人投资者占比稳居95%以上。亏损总额和管理费总额两项第一。张坤管理的易方达蓝筹精选个人投资者占比97%以上;刘彦春的景顺长城新兴成长个人投资者占比98%以上;蔡嵩松的诺安成长、朱少醒的富国天惠精选成长、谢治宇的兴全合润、李瑞的东方新能源汽车主题等个人投资者占比均超过94%。

公募基金的规模扩张也意味着必须肩负更更加深远的使命担当。但是,从行业发展现状看,规模扩张并没有带来质量效益的同步提升,“基金赚钱基民赔钱”格局依旧。

高位接盘侠是基民赋予基金的最名副其实的桂冠。基金作为询价机制非常重要的参与者,理应本着为投资者负责的态度,认真评估上市公司的内在价值,按照合理、科学的方法,履行好询价机构的职责。但是,给出400多倍甚至超过500倍市盈率的股票询价几乎都是公募基金所为。

2023年1至10月的280余起IPO项目,88家公募基金在询价中因为报价偏高从新股获配名单中被高价剔除。德邦基金在泓淋电力IPO询价中溢价率超过600%。

以华夏基金旗下的华夏上证科创板50成份ETF和华夏沪深300ETF为例。

华夏上证科创板50成份ETF成立于2020年9月28日,截至2024年3月31日基金规模为729.32亿元。自成立以来亏损46.68%。近一年收益率为-31.44%。2023年净亏损-92.59亿元,2022年净亏损96.74亿元,两年合计亏损189.33亿元。但是,两年合计取得利息收入2.45亿元。主要来源是证券出借利息收入,即参与转融通获得的报酬。该基金2023年参与转融通证券出借业务的证券数量高达142只。这种本末倒置弃守主业的乱象在基金业中绝对不在少数。

基金亏成一地鸡毛

盘点公募基金近十年业绩,58.5%的公募是跑输大盘指数。

2022至2023年,公募基金连续亏损两年。

2022年公募基金合计亏损14547.80亿元。其中,混合型基金,年内累计亏损1.12万亿元;股票型基金、国际(QDII)基金、FOF基金分别亏损5801亿元、352亿元、171亿元。货币市场型基金和债券型基金盈利,分别为2010亿元和863亿元。

2023年,根据天相投顾统计数据,公募基金整体利润-4347.74亿元。但是,股票型和混合型基金合计亏损达8900亿元,其中混合型基金亏损5725亿元,股票型基金亏损3245亿元。依靠债券型货币型基金分别实现的2381亿元和2281亿元利润算是挽回了一点颜面。

Wind数据显示,2023年,全市场7827只主动管理型基金中仅有649只基金近一年收益率为正。九成公募基金中的主动权益类产品处于亏损。197家基金公司旗下产品平均亏损22.13亿元。30只基金亏损超过40%,13只主动权益基金的年内业绩亏损超40%,143只主动权益基金的年内业绩亏损超30%。

2023年回报率倒数十只基金亏损幅度全部超过40%。

权益基金有14家基金公司去年亏损超过100亿元,易方达基金、华夏基金旗下产品分别亏679亿元、568亿元。广发基金旗下权益基金几乎全军覆没,亏损637.45亿元。

Wind显示,自2019年开始,公募基金的清盘数量连续5年呈现扩大态势。2019年至2023年的清盘数量分别为134只、174只、254只、233只和260只。

2023年,即使公募基金费率改革,全行业合计收入管理费1356.57亿元,与2022年的1458.87亿元相比,仅仅减少102.30亿元,降幅约7%。2022年大幅亏损的同时,管理费仍然比2021年的1425.87亿元增长2%。

2023年,公募基金管理人从基金资产中计提的管理费达1356.15亿元

基于公募基金的惨淡业绩,通过完善与投资者回报相匹配的薪酬管理体系,推进基金的费率改革,彻底废除旱涝保收的管理费,完全和基金的效益直接挂钩,应当成为最佳抉择。废除基金摆脱摆摊子收费模式,建立健全公募基金与投资者利益绑定考核制度,显得尤为迫切。

第八组数据 券商带头顶风作案,守门职责沦为鸡肋

根据中国证券业协会数据,截至2023年年底,我国证券公司数量141家,总资产11.65万亿元。

三十多年的中国股市,放松投行建设、道德培育、投资能力成为最大失误。非但没有培养出一家具备国际竞争能力的券商和实现超级投资收益的顶级基金管理人。券商长期处在襁褓生存和倚重政策偏饭的环境之中,这已成为我国资本市场的最大软肋。

暴利驱使下涉及上市环节的关联方、客户、供应商、金融机构等主体协同财务造假违法违规舞弊者屡禁不绝,玩忽职守,心存侥幸,投机取巧,推卸责任就成了家常便饭。铤而走险,沆瀣一气,造假护短,看门人成了为大肆敛财者的望风者和守护者。同时说明我们对守门人的培育监管的一系列制度措施存在严重瑕疵。长期仅仅依靠监管谈话、出具警示函等追责措施,根本无益于他们自觉增强独立思考、价值判断、社会责任、道德规范的积极性和主动性,让保护中小投资者利益的庄严承诺完全流于形式。

2020年3月1日,修订后的《证券法》实施。但是,券商违纪违规违法案件呈现愈演愈烈之势。提高现场核查比率的举动,一下子炸出众多假李逵。

截至5月5日,各板块在审企业共552家。2024年已公布终止审查(撤材料+否决/终止注册)企业135家,其中上交所45家(主板26家,科创板19家),深交所56家(主板17家,创业板39家),北交所34家。在审企业共552家。

再看看券商近年来铤而走险,玩忽职守,造假护短推卸责任的数据,说明券商基本把注册制当作赏赐与图谋暴富者的一张轻而易举得手的通行证,更像是为一己私利摒弃职业道德绑架亿万投资者的私利计价器。

2020年,证监会向证券公司及从业人员发出288张罚单。投行业务为罚单“重灾区”,共收到60张罚单,相比2019年增加33%,都涉及到IPO项目。

2021年,75家券商及相关从业人员被开出266张罚单。海通证券19张最高,其中18张罚单均指向其投行违规。银河证券12张,安信证券11张、申万宏源10张、华西证券9张、中信证券9张、国元证券8张、国金证券和国信证券7张,财通证券、方正证券、华泰证券、兴业证券和中泰证券各6张。

2022年,证监会向证券公司开出罚单382张,涉及58家证券公司、46家分支机构,325名从业人员。其中机构违规154张罚单。所犯情形几乎和上年相同。

2023年,证监会及上交所、深交所等监管部门累计对86家券商下发共计323张罚单或监管警示。其中134张罚单涉及经纪业务违规,105张涉及投行业务违规,48张涉及研报违规,20张涉及资管业务违规。

中信证券和光大证券2023年罚单数均超10张,分别为17张和10张。中信证券的违规事项集中在投行业务,光大证券则集中在经纪业务。经纪业务涉及违规数量最多,占比超过四成。

2024年1-3月累计罚单超160张,其中机构罚单52张,人员罚单112张,共计168名从业人员(人次)被问责。涉及的券商涵盖海通证券、招商证券、中信证券、民生证券和平安证券等多家券商。

头部券商带头顶风违法乱纪的案件接连不断。突出体现在:

3月22日,由于联纲光电及中介机构中信证券提交的问询回复内容不够清晰,所涉问题仍未能予以充分说明。为进一步压实保荐人“看门人”责任,从源头上把好上市入口质量关,决定对联纲光电保荐人中信证券启动现场督导。

4月12日被证监会立案的中核钛白实控人和中信、海通证券串通规避限售期,定增融券套利,合计被罚没2.35亿。券商和机构矢口否认的利用转融通实现限售股出借套利以及操控路线被中核钛白一家公司的实证彻底揭穿。中信证券是这一违反限制性规定转让股票行为的套利实施方案的制定者。成为两大头部券商主动废弃自身职责规范要求,主动沆瀣一气勾结导演弱肉强食的恶性案件。

证监会对中信证券海通证券中核钛白处罚

证监会《行政处罚事先告知书》指出的主要违法事实:

中信、海通证券与中核钛白及其实控人,通过衍生品交易安排,实质参与非公开发行,并以市价融券卖出,提前锁定与非公开发行股票折扣价之间的价差收益,变相规避限售期规定。

中信证券还是*ST左江保荐承销商和持续督导机构;广发证券是康美药业和ST美尚的保荐承销机构;中信建投近三年至少卷入9起欺诈发行案。紫晶存储欺诈发行一次,红相股份欺诈发行三次,恒大债5期欺诈发行。

2023年10月,中央金融工作会议提出要加强行业机构内部治理,回归本源,稳健发展,加快培育一流投资银行和投资机构。

3月15日,证监会发布的《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见》。其核心是,坚决纠治拜金主义、奢靡享乐、急功近利、“炫富”等不良风气,行业机构要潜心修炼“内功”,着力提升核心投研能力,强化“平台型、团队制、一体化、多策略”投研体系建设,为投资者提供更为优质的专业服务,坚决破除“例外论”“精英论”“特殊论”等错误论调。券商行业作为直接融资“服务商”、资本市场“看门人”、社会财富“管理者”的功能得到更为充分的发挥;形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构,力争在战略能力、专业水平、公司治理、合规风控、人才队伍、行业文化等方面居于国际前列。

愿望很美好,任务很艰巨。券商对IPO项目的审核质量和风险控制能力是保证证券市场运行质量的关键所在,也是检验券商道德水准、业务能力、审核能力、风控能力的标尺。公正、权威、诚实、守信、勤勉、尽责的投资银行等中介机构是注册制取得成功的关键枢纽。基于当前我国资本市场“守门人”队伍建设的现状,必须果断整风肃纪,施以严刑峻法,清除害群之马,彻底根治襁褓生存环境倚重政策偏饭的弊端,提高道德修养增强责任担当,迫在眉睫。

落实新国九条,重在对症下药,药到自然病除。当前中国股市最重要的任务就是要彻底扫除笼罩在广大投资者身心上的雾霾,坚决果断推动具有提高投资回报,消除歧视规则的政策及时落地。

中国经济需要超级牛市02

正如证监会主席吴清所讲,保护投资者尤其中小投资者的合法权益是证监会的核心,没有之一。证监会坚定表态,相比机构投资者,个人投资者尤其是中小投资者,在信息、资金、工具运用等方面存在劣劣势。对参与造假的中介机构一体追责,对严重损害投资者利益的违法行为坚决重拳打击,让胆敢违法操纵、恶意做空者“倾家荡产、牢底坐穿”。特别面对是中国股市两亿多深套多年的中小投资者队伍,中国股市必须彻底走出“牛短熊长”怪圈迷雾的束缚,让中国股市真正成为广大投资者分享中国经济丰硕成果的最具吸引力的投资市场,成为推动中国经济不断创造新辉煌的坚强后盾。

面对这一神圣的历史使命宁波配资公司,我们责无旁贷,义不容辞!